摘要:1去中心化衍生品市场的潜力在中心化交易所,合约交易量早已经超过现货交易量。在上个牛市中,一个非常重要的趋势是去中心化交易所(dex)流行,例如Uniswap、sushiswap等。短短一年时间,Uniswap在21年的交易量和市值都超过二线中心化交易所。...

原文作者:日月小楚

原文来源:twitter

注:本文来自@riyuexiaochu 推特,火星财经整理如下:

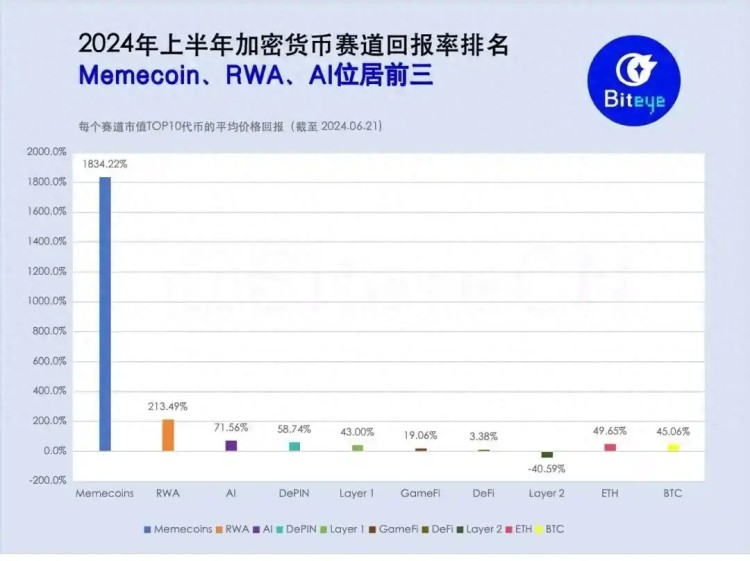

要说牛市中会爆发的赛道,衍生品肯定算一个。

我们可以把赛道大致可以分为两种,一种是概念型的,炒的新概念,炒的新的大饼。

另外一种是产品数据实打实增长。在牛市中,交易类的肯定算一个。

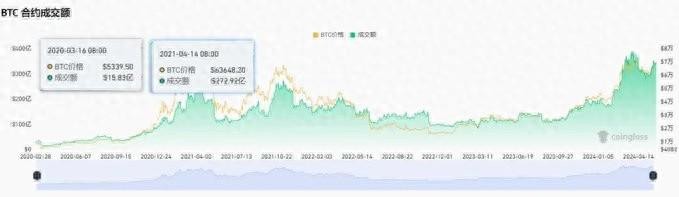

以上个牛市的BTC的合约交易量为例,从20年3月的15.8亿,21年4月最高达到272亿,交易量直接增加了17倍21年的牛市,BNB、KCS、OKB这些交易所平台币的暴涨,逻辑很简单,就是交易量在暴增。

1 去中心化衍生品市场的潜力

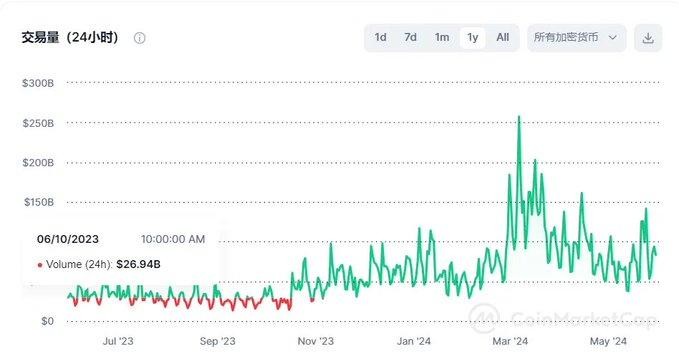

在中心化交易所,合约交易量早已经超过现货交易量。举个最简单的例子,过去24小时全网的现货交易量量约为500亿美金,而24小时合约成交量为1500亿美金。合约交易量为现货的3倍左右。

在上个牛市中,一个非常重要的趋势是去中心化交易所(dex)流行,例如Uniswap、sushiswap等。dex的经历了,币安OK火币等对其先抗拒抵制、到被动接受、到最后积极拥抱。短短一年时间,Uniswap在21年的交易量和市值都超过二线中心化交易所。

去中心化交易方面除了现货,还有衍生品。然而,上个牛市中,去中心化衍生品的项目虽然也有出现一些,但是并没有得到很大的发展。核心原因是基础设施没有完善,因为衍生品对公链的性能要求更高。用户体验始终比中心化交易所要差距比较大。

但是,经过这轮周期基建的发展,以及衍生品赛道成员不断创新和产品迭代,已经能够提供用户很好的产品体验。

但是从数据来看,衍生品依然处于低估的状态。以简单的数据为例,现货的交易量为500亿美金,而以Uniswap和Jupiter为主的dex,24小时交易量在约为70亿美金,占比为14%左右。相对比,中心化交易所的合约交易为1500亿美金。对于去中心化合约交易量为80亿美金,占比仅为5%。

从市值来看,Uniswap 的日交易量为25亿美金左右,流通市值为63亿美金,FDV 106亿美金。而dydx的日交易量为10亿美金,流通市值为11亿美金,FDV为15亿美金。如果与Uniswap的交易量进行计算,至少低估了2倍。

所以概况来说,去中心化衍生品赛道的现在的交易量并没有真正的发挥出来,跟现货对比至少还有3倍以上的潜力。同时,在牛市来临之际,整个市场的各类交易量可能还有10倍以上的增长潜力。

2 衍生品赛道的主要成员

在去中心化衍生品赛道,名字比较大的是dydx和GMX。

dydx是一个老牌的去中心衍生品市场,采用订单薄撮合交易的方式,也就是中心化交易所一样的方面。21年代币上线的时候带动众多人暴富。它使用低费用、深度流动性和最高20倍杠杆,支持67个加密货币。V4 是基于 Cosmos 构建的Layer 1层公链

dydx一直采用交易奖励形势,相当于交易挖矿。交易量长期处于前三,日交易量在20亿美金左右。流通市值为11亿美金,FDV为15亿美金

GMX源于Arbitrum,它的创新型是使用AMM机制。它引用LP池。跟传统的撮合交易不同,GMX上没有买方和卖方作为对手盘。而跟LP池子进行对手交易,而LP提供者可以获得交易手续费、MM费用等。GMX在22年23年一度成为最大的交易量,并且寄予厚望。但是随着去中心化衍生品赛道的优秀选手不断涌现,现在GMX经常不少项目超越。

GMX现在日交易量在2亿~5亿左右,GMX现在的流通市值为3.2亿美金。

SynFutures

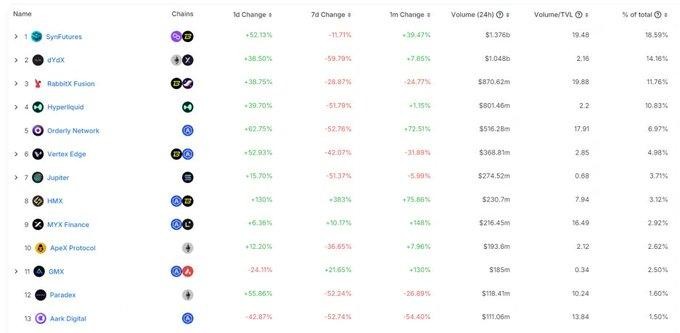

引起我们注意,是处于交易量榜首的SynFutures,它的24小时交易量比第二名的dydx还要多3亿美金。

SynFutures 的成交量

根据DefiLlama的数据来看,SynFutures是从今年的3月份,数据开始有着明显的变好。一个重要的时间节点是,在2月29日SynFutures发布了V3 协议。从数据可以看到,SynFutures整个23年的日交易量基本处于15M~30M区间。

从24年的3月开始,日交易量就开始了明显的提升。首先是提高到80M左右,然后3月下旬达到300M左右。之后从4月开始,日交易量已经提高到1B的量级,是去年的30~60倍。最高的日交易量达到了1.7B。

从数据可以看到,SynFutures的日交易量并不是短时间一些利好的刺激。而是从4月开始一直处于非常高的位置。

SynFutures这一系列靓丽的数据,让我对它进行了仔细的研究。V3版本主要上线了专门为合约打造了Oyster AMM (oAMM)系统,这背后有两大的优势。

第一大优势是它可以实现每一个衍生品交易对都有单独的流动性池,这样不会导致全局的系统性风险。并且它可以Uniswap V3、Maverick那样,允许流动性集中在特定的价格区间内。大大提高了资金的利用率并增加了交易深度。从数据来看,SynFutures的交易量与TVL的比值高达19.48,远超dydx的2.68和GMX的0.34。

而SynFutures第二大特点,是许任何人,在任何 EVM 链,采用任何 ERC 20 token 做保证金,并只需 30s 内即可完成整个上币流程。在我看来,这个在未来的潜力非常的大。

说到这里,扯开来聊一下Uniswap成功的原因。

在上个牛市,去中心化交易所Uniswap实现的大的跃进,短短1年时间,交易量从默默无闻到直逼一线交易所。大部分人可能把它归功于去中心化交易的必然趋势,但是我并不认同。真正的原因是它可以任何人自由的上币交易。

让我们回忆一下,在dex出现之前,一个币要交易,即使是上小交易所,都需要BD、提交资料、等待审核回复等等,先不说交易所的上币费用和各种要求,刚是流程都需要漫长的时间。而在uniswap只需要1分钟,组建LP后可以交易。所以说dex的出现后,带来了巨大的便利。在牛市中,每日都涌现出大量的新项目,uniswap自然成为了首选。

所以,在牛市中无需许可的上币功能,属于王炸级别的功能。现在这个赛道中只有SynFutures拥有,在可能成为未来再上一个台阶的利器。

小结:

在这个牛市,衍生品赛道是必须要关注的。可以肯定的是,在牛市中这个赛道的交易量至少是10倍以上的增长,是实打实的基本面变好。在衍生品中,竞争对手也比较多,老牌的有dydx和gmx,相对于现货依然处于低估的状态。

最近几月的交易量冠军SynFutures,也值得重点关注。它尚未发币,撸毛党可以提前参与。毕竟当年dydx上所带富了一大批人。融资超过3600万的SynFutures也受到Pantrea、Dragonfly等头部机构的追捧。