摘要:允许DAI与美元脱钩的提议:2022年8月28日,MakerDAO联合创始人RuneChristensen发布文章《合规之路和去中心化之路:为什么Maker别无选择,只能准备自由浮动DAI》,指出目前超过50%的DAI由USDC抵押,而监管对加密货币的打击可能会在没有事先通知的情况下发生,即使对于合法、无辜的用户也没有恢复的可能性。...

上半年「稳定」币 UST 的脱锚,直接把加密市场带入熊市,其多米诺效应也带崩了一系列明星项目。那么,其它的稳定币是否稳定?如果再有脱锚,加密圈还将血流成河!

本文全面分析了当前热门七大稳定币的脱锚风险,列出了使用指南,帮助大家更好地守护资产。

稳定币简介

稳定币通常指价格锚定美元等法币或者其他价值稳定的资产的加密货币,常见的锚定资产有美元(USDT、DAI 等)、欧元(EURT 等)、黄金(PAXG 等)等资产。

目前最常见的锚定资产为美元,因此下文将着重介绍美元稳定币,且所提稳定币不加说明均指美元稳定币。

为什么需要稳定币

价值尺度:人们习惯用法币衡量商品或资产的价格,包括加密资产。虽然众多基于以太坊发行的 NFT 以 ETH 计价,但购买者仍会结合 ETH 价格来估算 NFT 的法币价值。以美元为单位衡量加密资产价值通常被称作「U 本位」,以其他加密货币为单位衡量加密资产价值通常被称作「币本位」。

贮藏手段:对于美元等稳定资产,其有强大的政府信用背书,在现实中具有广泛的购买力,不会像加密资产一样「归零」,因此当 Web3 用户希望尽可能保持链上资产稳定时,可选择将账户中的风险资产兑换成锚定稳定资产的稳定币,保存价值。

流通手段:在加密世界,人们有需求持有稳定币资产来贮藏价值,并通过法币单位来衡量资产价值,因此法币稳定币也成为了加密世界的主要流通手段。基于区块链发行的稳定币可以让用户直接购买基于区块链的商品、服务或资产,享受区块链账本的良好特性,且不需要频繁将法币兑换成稳定币再提到链上钱包进行购买。

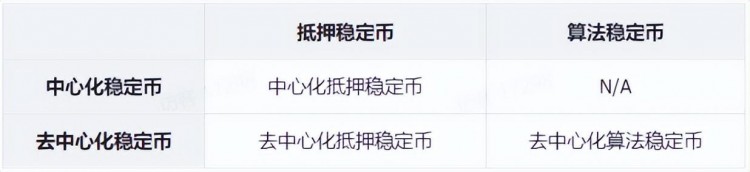

稳定币的分类

稳定币最重要的性质是其价格与美元的锚定,实现价格对美元的锚定可以由多种机制实现,不同机制也带来了对应的风险,通常我们可以按照「发行方」和「锚定机制」对稳定币进行一个大致的分类。

按发行方可分为「中心化」和「去中心化」两类:

中心化稳定币通常由链下某实体机构发行

去中心化稳定币通常为链上的去中心化稳定币协议生成

按锚定机制可分为「抵押稳定币」和「算法稳定币」两类:

抵押稳定币通常有足额或超额的资产进行抵押

算法稳定币通过一定的算法结合套利机制维持价格对美元的锚定

稳定币的典型风险

稳定币最核心的性质是对美元价格的锚定。基于对美元价格的锚定,稳定币才能在加密世界中发挥价值尺度、贮藏手段、流通手段等职能,成为用户难以绕开的资产种类。

因此,稳定币最大的风险在于对美元价格的脱锚,而脱锚风险通常来自于不同的稳定币发行方。

来自原生发行方的风险

① 抵押稳定币:储备的抵押物不足

无论由中心化还是去中心化组织发行的抵押稳定币,其价格对美元的锚定取决于发行方是否储备了足额的资产对稳定币进行支撑,保证用户在任何时候都能以 1:1 的价格进行兑换。

去中心化抵押稳定币通常由链上的智能合约进行铸造和发行,抵押资产价值透明可见,风险主要来自于智能合约层面。

中心化抵押稳定币发行方则将储备资产存放在账户中,不如去中心化抵押稳定币透明,有被挪用的风险,因此中心化稳定币发行方通常需要公布抵押物以获取用户信任。

② 算法稳定币:算法漏洞导致的无限制增发、信心动摇导致的脱钩等风险

来自衍生发行方的风险

稳定币最初的发行方难以在所有链上发行原生的稳定币,因此当用户需要在非官方发行的链上使用某稳定币时,只能通过跨链桥或者是中心化交易所,将需要的稳定币跨链到目标链上。

该目标链上的对应稳定币通常由对应的跨链桥、中心化交易所等衍生发行方进行发行,其安全性也依赖对应的衍生发行方,因此就会就会产生以下相应的两种风险。

跨链桥风险:当用户使用跨链桥跨链时,跨链桥通常会锁定用户在原链上的稳定币,并在目标链上给用户发送相应的稳定币。当目标链相应稳定币由跨链桥发行时,若跨链桥遭受攻击,则用户在目标链上的稳定币失去支撑财产,产生脱锚风险。

中心化交易所风险:当用户使用中心化交易所充提跨链时,交易所会在链下接受用户的稳定币,并在目标链将对应的稳定币发送给用户。当目标链相应稳定币由中心化交易所发行时,交易所有超发动机,导致抵押物不足,产生脱锚风险。

七大稳定币分析与对比

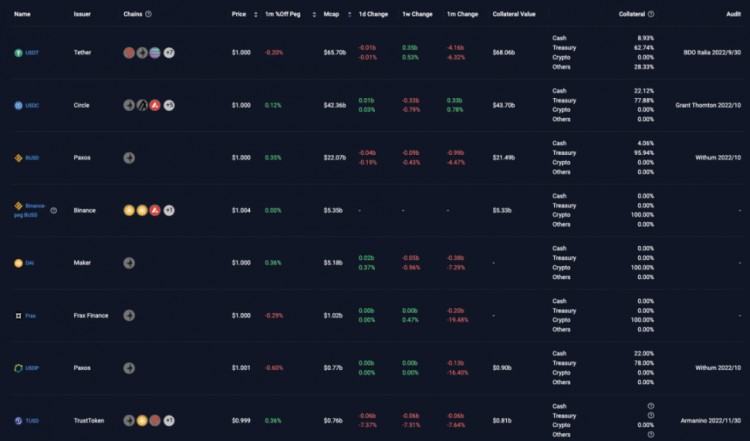

稳定币具有不同的种类、机制和市场地位,用户在兑换稳定币时应综合考虑稳定币的优劣,再进行兑换并使用。以下选取了市值前七的稳定币进行综合对比,供用户参考。(以下稳定币均以市值排序)

稳定币市值排名,来源:https://chaineye.tools/stablecoins

USDT(中心化抵押稳定币)

简介

Tether USD 简称 USDT,由 Tether 公司发行,是目前市值最高的稳定币,总市值约 657 亿美金。

公链分布

USDT 在 Tron、以太坊、BSC、Solana 等 61 条公链流通,在 Tron 和以太坊上的流通市值份额最大,分别为 51.22% 和 38.34%

由原生发行方 Tether 发行的 USDT 在 Tron、以太坊、Solana、Omni、Avalanche、Tezos、Algorand、EOS、Liquid、Statemint、SLP、Near、Statemine、Polygon 共计 14 条公链上

其余公链上的 USDT 均为衍生发行方发行

USDT 公链分布,来源:https://chaineye.tools/stablecoins/stats/USDT

锚定机制

发行方进行足额资金储备,让用户可以随时使用 USDT 与 USD 进行 1:1 兑换。

潜在风险分析

① 原生发行方抵押物不足风险

Tether 储备的支撑 USDT 的资产并非完全透明,有被公司挪用的风险以及相应的投资风险。

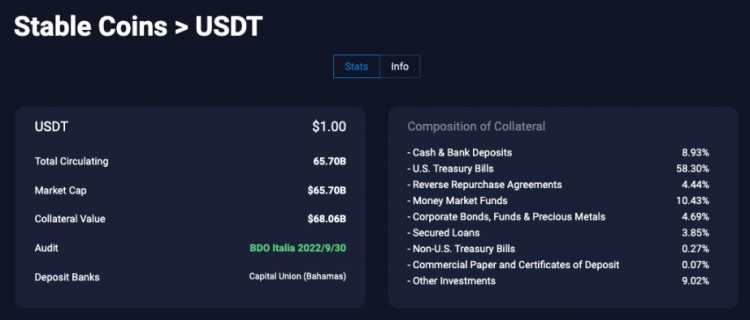

USDT 持有者可以通过 Chaineye 查看 Tether 的资产负债情况以及储备金的分布,判断其潜在风险。

目前 Tether 为 USDT 的储备资产价值约 680.6 亿美金,超过发行量 657 亿美金,其储备资产中约 90% 为流动性较好的现金和现金等价物,以及 9.02% 的份额(约 61.4 亿美金)用于包括了加密货币的投资,存在一定风险因素。

Tether 从 2017 年开始不定期发布审计报告,最新的审计报告于 2022 年 9 月 30 日发布,审计公司为 BDO,是全球第 5 大会计所,总部位于布鲁塞尔,Tether 使用的是意大利的 BDO。Tether 此前的审计来自于开曼群岛的一家审计公司,叫做 MHA Cayman,之前叫做 Moore Cayman,其母公司是英国的头部注册会计公司 MHA MacIntyre Hudson,曾在 2022 年 1 月因审计问题被英国金融监管局调查。

USDT 储备资产情况,来源:https://chaineye.tools/stablecoins/stats/USDT

② 衍生发行方风险

跨链桥:通过跨链桥转移的 USDT 安全性受到跨链桥安全的影响,可在

DefiLlama

上查询涉及跨链桥的具体信息

中心化交易所:取决于具体交易所以及其在目标链发行的具体币种,可在对应官网查看资产储备情况。

USDC(中心化抵押稳定币)

简介

由 Coinbase 等公司共同组成的区块链支付公司 Circle 发行,是目前市值排名第二的稳定币,总市值约为 423.6 亿美金。

公链分布

USDC 在以太坊、Solana、Avalanche、Tron 等 59 条公链流通,在以太坊上的份额达到 83.7%

由原生发行方 Circle 发行的 USDT 在以太坊、Algorand、Avalanche、Flow、Hedera、Solana、Stellar、TRON、Arbitrum、COSMOS、NEAR、Optimism 共计 14 条公链上

USDC 公链分布,来源:https://chaineye.tools/stablecoins/stats/USDC

锚定机制:发行方进行足额资金储备,让用户可以随时使用 USDT 与 USD 进行 1:1 兑换。

审计与合规:USDC 储备金

潜在风险分析

① 原生发行方抵押物不足风险

USDC 持有者可以通过 Chaineye 查看 Circle 的

资产负债情况以及储备金的分布

,判断其潜在风险。

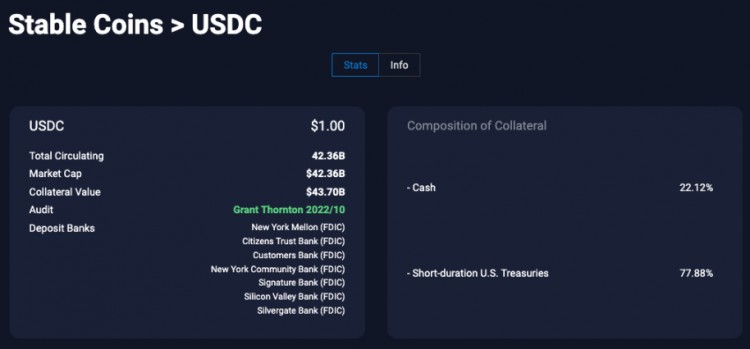

Circle 每周会更新一次储备金与发行量信息,2022 年 12 月 10 日,Circle 为 USDC 的储备资产价值约 437 亿美金,超过当时的发行量 423.6 亿美金,其储备资金内仅包含现金与短期美国国库券,分别占比 22.12% 和 77.88%,风险较低。

Circle 自 2018 年 10 月以来每个月都会发布审计报告,其审计报告由美国第六大会计事务所 Grant Thorton 提供。Circle 的储备金均由美国主要金融机构保管,包括贝莱德银行和纽约梅隆银行等。同时 Circle 于 2021 年 8 月 9 日宣布将成为国家数字货币银行,并在美联储、美国财政部、美国货币监督署(OCC)和美国联邦存款保险公司(FDIC)的监督和风险管理要求下运营。Circle 的稳定币储备资产存放在 New York Mellon 等一系列支持 FDIC 的银行中,每个账户都有最高 25 万美金的保险额度,能够在一定程度上减小挤兑风险。

USDT 储备资产情况,来源:https://chaineye.tools/stablecoins/stats/USDC

② 衍生发行方风险

跨链桥:可在

DefiLlama

上查询涉及跨链桥的具体信息。

其他衍生发行方:具体问题具体分析。

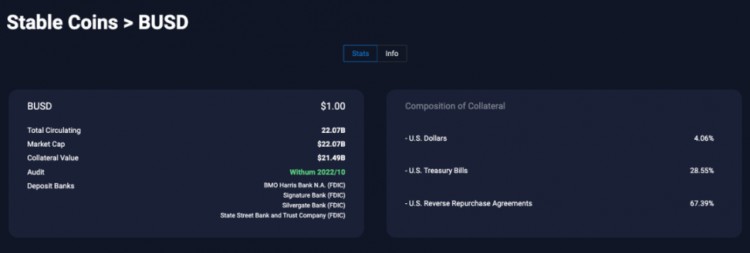

BUSD(中心化抵押稳定币)

简介

BUSD 是币安与 Paxos(Paxos 也是稳定币 USDP 发行公司)合作发行的稳定币,由纽约州金融服务部(NYDFS)批准和监管。BUSD 是目前市值排名第三的稳定币,总市值约为 220.7 亿美金。

公链分布

BUSD 在以太坊、BNB 等 33 条公链流通,在以太坊上的份额达到 77.96%。

原生 BUSD 仅在以太坊上发行

币安为了将 BUSD 的流动性拓展到其他链上,将部分以太坊上的原生 BUSD 进行了足额抵押,并在 BNB、BSC、Avalanche 和 Polygon 上发行了 Binance-Peg BUSD

其余链上的 BUSD 均为其他衍生发行方发行

BUSD 公链分布,来源:https://chaineye.tools/stablecoins/stats/BUSD

锚定机制

发行方进行足额资金储备,让用户可以随时使用 USDT 与 USD 进行 1:1 兑换。

潜在风险分析

① 原生发行方风险

BUSD 持有者可以通过 Chaineye

查看

BUSD 的资产负债情况以及储备金的分布,判断其潜在风险。

BUSD 资产储备情况,来源:https://chaineye.tools/stablecoins/stats/BUSD

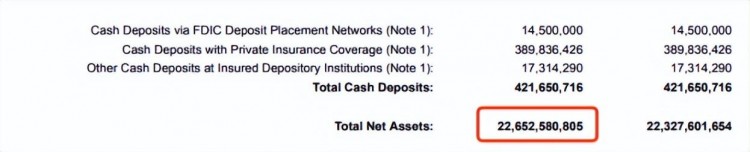

Paxos 每个月月底会发布一次储备资产报告,最后一次公布的抵押物数据与最新的流通量存在时间差。目前 BUSD 的总流通量为 220.7 亿美金(2022.12.10),对应的报告还未公布。

最新的报告于 2022 年 11 月 30 日公布,储备净资产市值为 226.5 亿美金,超过当天流通量的 223.8 亿美金。其储备资金内包含现金、美国国库券和美国国债抵押逆回购协议,风险较低。

每月最新储备资金情况可于 Paxos 查询(注:Paxos 最新发布的报告并未通过第三方审计公司审计,经过第三方审计的报告会比 Paxos 的发布时间滞后一个月左右,Chaineye 中的

数据

为最新的经过第三方审计的报告)。

BUSD 储备资产最新公布情况,来源:Paxos 官网

BUSD 储备金由 BMO Harris Bank 等银行存管。Paxos 的审计报告由第三方审计公司 WithumSmith+Brown,为全球排名前 25 的会计事务所。

② 衍生发行方风险

跨链桥:可在

DefiLlama

上查询涉及跨链桥的具体信息

中心化交易所:币安将部分以太坊上的原生 BUSD 进行了足额抵押,在 BNB、BSC、Avalanche 和 Polygon 上发行了 Binance-Peg BUSD,可通过 Chaineye

查询

币安为对应链上的 Binance-Peg BUSD 所做的储备。币安锁定的 BUSD 抵押率为 100%,风险较低。

Binance-Peg BUSD 储备情况,来源:https://chaineye.tools/stablecoins/stats/pegBUSD

其他衍生发行方:具体问题具体分析

DAI(去中心化抵押稳定币)

简介

DAI 是由去中心化借贷协议 Maker DAO 铸造的稳定币,目前市值在所有稳定币中排名第四,总市值约 54.2 亿美金。

公链分布

DAI 在以太坊、Polygon、BSC 等 40 条公链流通,在以太坊上的份额达到 88.33%。

MakerDAO 仅部署在以太坊上,因此原生 DAI 均在以太坊上

其余链上的 DAI 均为其他衍生发行方发行

DAI 公链分布:来源:https://chaineye.tools/stablecoins/stats/DAI

发行机制

DAI 由用户通过 Maker 协议超额抵押资产而铸造,可以铸造的 DAI 的数量不能超过抵押资产价值的某一比率,相当于传统金融业务中的抵押房产等资产贷出现金。用户可以随时用 DAI 赎回抵押资产并销毁 DAI,赎回时需要支付一笔稳定费

当用户抵押的资产价值下跌,导致抵押率下降时,会触发清算,用户的抵押物被强制以溢价卖出,并需要支付 13% 的罚金。抵押物被清算后,用户无需再偿还 DAI

Maker 协议支持 ETH、WBTC 等 20 多种抵押品,每种资产的抵押率以及稳定费都是由资产本身的风险指数以及 MKR 持有者治理决定

DAI 支持抵押资产情况,来源:MakerDAO 官网

稳定机制

当 DAI 的价格低于 1 美元时:DAI 的铸造数量是根据抵押物的美元资产确定的,且用 DAI 向 Maker 协议赎回抵押物时,DAI 的价值被协议认作 1 美元,因此用户可以选择用一定数量的 DAI 赎回抵押物,并销毁 DAI,减少 DAI 的供给。

当 DAI 的价格高于 1 美元时:用户有动机继续铸造更多的 DAI,并出售获利;同时 MakerDAO 提供了 DAI 存款机制,社区会提高 DAI 存款,鼓励持有者将 DAI 锁仓,降低流通量。DAI 的利息由 MakerDAO 稳定费收益支付,如果稳定费收益不能覆盖 DAI 存款利率的总支出,则 Maker 将增发 MKR 以弥补差额。

允许 DAI 与美元脱钩的提议:2022 年 8 月 28 日,MakerDAO 联合创始人 Rune Christensen 发布文章《合规之路和去中心化之路:为什么 Maker 别无选择,只能准备自由浮动 DAI》,指出目前超过 50% 的 DAI 由 USDC 抵押,而监管对加密货币的打击可能会在没有事先通知的情况下发生,即使对于合法、无辜的用户也没有恢复的可能性。

因此,Rune Christensen 建议通过一个被称为「Endgame 计划」的方案逐步增加 DAI 的去中心化资产抵押份额,提高抗审查程度。Rune 指出该过程可能会导致 50% 的用户流失,但 Maker 会优先选择去中心化,且允许 DAI 与美元进行一定的脱钩来维持去中心化。

①「Endgame 计划」主要内容

a. 将复杂的 MakerDAO 治理拆分成多个 MetaDAO,负责特定的治理职责,提高治理的去中心化程度:每个 MetaDAO 都可以专注于自己的任务,实现治理的多中心,允许 MetaDAO 并行执行,加快治理进程。

MetaDAO 之间是彼此独立的,有自己的治理代币和治理流程,需要自己赚取收益。

b. 引入更多去中心化资产:降低 ETH、wBTC 等抵押资产的稳定费,降低通过 USDC 来铸造 DAI 的需求;

引入 ETHD,让用户能通过 stETH 铸造 ETHD 进而铸造 DAI,来提高 ETH 在抵押资产中的份额,从而提高去中心化资产的占比。

c. 三种渐进的抵押品策略,逐步实现去中心化:三种策略分别为鸽式、鹰式、凤凰式,随着时间线渐进式往前发展,根据监管的威胁逐步推进。

鸽式策略:尽可能增加抵押资产,保持资产高速增长;鹰式策略:若 DAI 遭受权威攻击,将对能被权威机构控制的现实资产(RWA)的风险暴露限制在 25%,以寻求业绩增长和弹性之间的平衡;

凤凰策略:若有证据表明即将受到权威攻击或者 RWA 的所有抵押品都已被没收,则会过渡到消除所有 RWA 风险敞口的凤凰策略,只有不能被权威机构控制的 RWA 才能作为抵押品。

d. 在遭受权威攻击时将允许 DAI 与美元脱钩:Rune 假设在激活 DAI 自由浮动的最初阶段,多达 50% 的协议用户将在短时间内离开。

在该阶段,Maker 允许 DAI 将从 1:1 的美元自由浮动,并根据目标利率逐步改变其价格,积极的目标利率增加了对 DAI 的需求,减少 DAI 的供应,而消极的目标利率则有相反的效果。

通过调节利率达成 DAI 的相对稳定,不需要与美元 1:1 挂钩。Rune 同时也表示 DAI 将在至少 3 年时间里保持与美元的锚定,若没有遭到直接威胁,这一时间还将延长。

如果能够将抵押品的去中心化程度提高到 75%,那么将无期限的保持与美元的锚定。

② 「Endgame 计划」进展

「Endgame 计划」提案于 2022 年 10 月 10 日发起,目前已通过社区投票,Endgame 计划的路线图被分成 4 个主要阶段。

提前版将在 12 个月内上线,构建 ETHD,上线 6 个 MetaDAO,启动 MetaDAO 自身代币系统的流动性挖矿等。然而,完整版将在 2030 年或以后才会启动。

Endgame 计划提案,来源:MakerDAO 官网

Endgame 计划路线图,来源:https://www.defidaonews.com/article/6774636

潜在风险分析

① 原生发行方风险

MakerDAO 协议出现漏洞,被攻击者利用进行恶意增发。MakerDAO 自 2017 年主网上线以来已经稳定运行 5 年,代码经受了良好的验证。同时 MakerDAO 对支持的抵押资产种类进行了限制,多为资质良好的代币。

清算风险:当市场遇到极端黑天鹅事件,导致抵押物资产价格整体迅速下跌,或如 USDC 的合规资产因某种原因被冻结时,Maker 将丧失来不及清算的抵押物价值,产生脱锚风险。

② 衍生发行方风险

跨链桥:可在

DefiLlama

上查询涉及跨链桥的具体信息

其他衍生发行方:具体问题具体分析

FRAX(去中心化算法&抵押混合稳定币)

简介

Frax 是一个采用抵押和算法混合的去中心化稳定币协议,FRAX 是其发行的稳定币。FRAX 目前市值约为 11.8 亿美金,为市值排名第五的稳定币。

公链分布

FRAX 在以太坊、Arbitrum 等 33 条公链流通,在以太坊上的份额达到 92.89%。Frax 发行的原生 FRAX 仅在以太坊流通,其余链上的 Frax 均为衍生发行方跨链发行。

FRAX 公链分布,来源:https://chaineye.tools/stablecoins/stats/FRAX

发行与赎回机制

当用户向 Frax 系统注入 1 美金的抵押物时,Frax 会铸造 1 枚 FRAX 给用户,注入的抵押物是稳定币和 FXS 的组合;同时用户也可以向协议归还 1 枚 FRAX,获得价值 1 美金的 FXS 和 U 的组合。

铸造 FRAX 和赎回 FRAX 的过程中,涉及的 FXS 会被销毁和铸造,改变市场上 FXS 的供应量。

铸造和赎回过程中,稳定币和 FXS(Frax 的治理代币)的混合比例由 Frax 协议的目标抵押率(FRAX 数量 / 稳定币抵押数量)相等,例如当抵押率为 80% 时,用户铸造一枚 FRAX 需要 0.8U 和 0.2U 价值的 FXS。目标抵押率由持有 FXS 的社区每 1 小时调整一次。

锚定机制

当 FRAX 价格高于 1 美金时,套利者可以在系统中注入 1 美金的价值铸造 FRAX,并在市场上出售获利

当 FRAX 价格低于 1 美金时,套利者可以在公开市场低价购买 FRAX,在系统中兑换 1 美金的价值

在市场情况较好、用户对 Frax 信心充足时,Frax 倾向于降低目标抵押率,从而同样的稳定币抵押物能铸造更多的 FRAX 进入市场流通,最低抵押率为 0%

当市场情况较差、用户对 Frax 信心下降时,Frax 倾向于提高目标抵押率,防止 FRAX 过度增发,同时提高稳定币抵押物的储备,最高抵押率为 100%

目前 FRAX 的抵押率为 93.25%,历史最低抵押率为 82%,最高抵押率为 100%

FRAX 抵押率情况,来源:https://app.frax.finance/

潜在风险分析

① 原生发行方风险

Frax 协议出现漏洞,被攻击者利用进行恶意增发。Frax 于 2020 年底上线,目前暂未出现协议漏洞问题。

② 机制风险

当 FRAX 价格出现下跌时,其依靠套利者购买 FRAX 并存入 Frax,铸造目标抵押率的 FXS 和取回部分 U 来将 FRAX 价格推回 1 美金。若 FXS 增发过度,则会打击市场信心,同时让 Frax 社区失去控制。

Frax 采用了 U+FXS 混合抵押,且能调节目标抵押率的稳定机制,在极端单边行情下能缩小套利空间,一定程度上维持 FRAX 价格的稳定。

当 FRAX 低于 1 美金时,套利者会大量购买低价的 FRAX,铸造 1 美元价值的 U 和 FXS 组合,并出售获利。U 的抛压不会引起 U 价格的下跌,但 FXS 的抛压会引发 FXS 的价格的下跌,引发连锁反应,过度铸造的 FXS 将会使通过 FXS 治理的协议失去控制权,让 FXS 价格「归零」。

U 的存在减小了过度铸造 FXS 形成的抛压,同时支撑了 FRAX 的底部价格:当抵押率为 x 时,套利者需要 x 比例的 U 和(1-x)比例的 FXS,抵押率 x 越大,FXS 占比(1-x)越小,形成的 FXS 抛压越小,从而减缓连锁反应的程度。同时,x 比例的 U 作为 FRAX 的支撑资产形成了 FRAX 的底部价格,让 FRAX 始终具有 xU 的公认价值,不会直接「归零」。

FRAX 的铸造和赎回并非时刻开放,提高了恶意攻击 Frax 的成本:只有当 FRAX 被大量卖出造成脱锚时,套利者才有动机增发 FXS。

- 版权声明:本站所有文章皆是来自互联网,如内容侵权可以联系我们删除!