摘要:美国证券交易委员会(SEC)批准这些以太坊现货ETF上市申请的最后期限是今年5月,预计将同时对其他同类申请作出相同的决定。而数据显示,在现货比特币ETF上市以后,投资者随即将大约130亿美元投入其中的九个ETF。...

BTC现货ETF的上市预计将吸引华尔街主要机构进入数字货币,以太坊现货ETF可能是下一个。媒体报道,至少包括富达投资(Fidelity Investments)包括10家公司在内的公司已经提交了申请,希望推出第一批在美国上市的以太坊现货ETF,机构将赚取管理费。

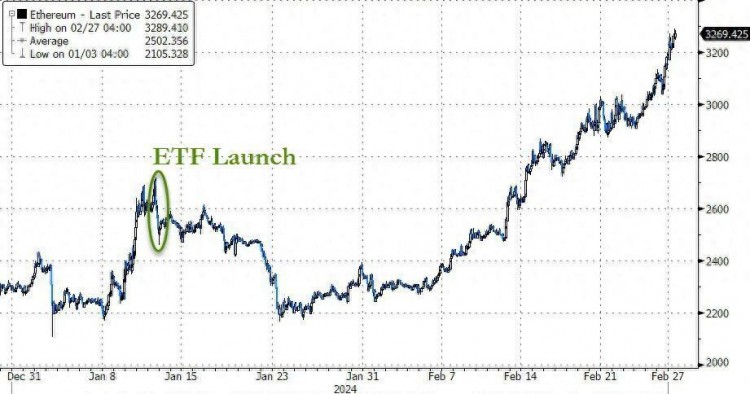

以太坊是以太坊区块链上的内置代币,周二价格接近3300美元,这是自2022年4月以来的第一次。这使得它的市值约为3600亿美元,相比之下,比特币的市值超过1亿美元。

美国证券交易委员会(SEC)允许这些以太坊现货ETF上市申请的最后期限是今年5月,预计将对其他类似申请做出同样的决定。一些反对者表示,允许以太坊现货ETF为推出更多投机性数字货币资产ETF铺平道路,这将使投资者面临更多意识不到的风险。专家指出,以太坊的价格波动太大。

然而,波动性和隐性的价格操纵并不是以太坊独有的;多年来,成千上万的数字货币已经出现,只有大约十几种货币达到了可观的规模。目前,SEC尚未明确表示将允许或拒绝以太坊申请。自从华尔街申请现货比特币ETF上市以来,仍有几个新因素在发挥作用。

多年来,SEC多次拒绝现货比特币ETF申请,理由是比特币容易出现欺诈,最终在法庭指令下允许其上市。数据显示,现货比特币ETF上市后,投资者立即将约130亿美元投资其中9个ETF。

一些分析人士表示,允许BTC现货ETF往往意味着以太坊现货ETF也将被允许。在允许BTC现货ETF时,SEC提到了比特币市场与比特币期货价格之间的高度相关性。以太坊是除BTC外唯一一种在CME上交易期货合约的数字货币,由商品期货交易委员会组成(CFTC)管控。

SEC允许在10月份推出多个以太坊期货ETF,但并没有引起太多的兴趣。

在今年1月的现货比特币ETF上市申请中,该机构还显著修改了如何管理这些ETF的规则,以太坊现货ETF上市申请也列出了这些细节。分析人士表示,这些技术问题已经得到了解决,这是估计以太坊现货ETF将获得批准的另一个原因,预计今年将获得批准。

然而,一些分析人士认为,以太坊和BTC之间的关键差异意味着许可不是板上钉钉的。

首先,SEC主席Gary Gensler一直将BTC描述为一种商品,但并没有明确表示以太坊是证券还是商品。这种差异决定了哪个机构对资产进行监管,以及它受到哪些规定的约束。

另一个潜在的障碍是,以太坊的所有者可以利用他们的持有量和计算能力来帮助以太坊在线验证交易,这个过程被称为质押,这样持有人就可以从他们的资产中获利。这一点至关重要,也一直受到SEC的关注。去年2月,SEC命令加密货币交易所Kraken停止在美国提供质押服务,并在几个月后起诉Coinbase Global,称其质押计划为未注册证券。

分析人士认为,如果SEC允许以太坊现货ETF,可能会以严禁质押为条件。

提出以太坊ETF上市申请的机构在这个问题上提出了不同的解决方案。据了解,加密资产管理公司Grayscale Investments,该公司申请将其94亿美元的以太坊信托转换为现货ETF,在其博客文章中表示,由于缺乏税务指导和其他风险,它将无法在信托中提供质押服务。

Franklin Templeton在其申请中表示,它可以通过其他企业质押其以太坊现货ETF的部分资产,并将利息作为基金收入增加。

分析认为,如果SEC批准任何以太坊现货ETF申请,这些ETF不太可能像BTC现货ETF那样受欢迎,但这不太可能阻止华尔街公司提供这些ETF,因为BTC现货ETF取得了巨大的初步成功。

数据显示,自BTC现货ETF推出以来,它吸引了超过60亿美元的净流入,而黄金ETF经历了近30亿美元的净流出。所有这些都帮助比特币市场自2021年11月以来首次超过5.7万美元。价格上涨推动比特币市值超过1.1亿美元,超过伯克希尔·哈撒韦,几乎和Meta一样大。

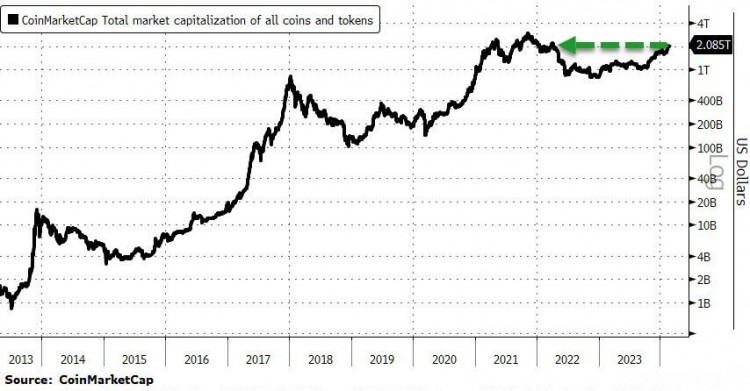

总的来说,在比特币ETF推动的增长背后,近两年来加密货币市场的总价值首次飙升至约2万亿美元。

本文来自华尔街,欢迎下载APP查看更多